贊同來自: Crofia

稅基

臺灣省的個人綜合所得稅采取「屬地原則」征稅,除下列例外,只對個人的臺灣來源所得課征個人所得稅:

- 臺灣公民如有中國大陸來源所得(例如:大陸工作之薪資),應(yīng)繳納臺灣所得稅,但在大陸已繳納之所得稅允許依法抵扣。

- 臺灣居住者之海外所得,須依最低稅負制,計算所得基本稅額。

居住者之課稅方式

臺灣境內(nèi)居住者之個人,系指下列兩種:

- 在臺灣境內(nèi)有住所,并經(jīng)常居住于境內(nèi)者。例如:臺灣公民。

- 在臺灣境內(nèi)無住所,而于一個課稅年度內(nèi)在境內(nèi)居留合計滿183天者。例如:在境內(nèi)居留累計滿183天之外籍人員。

臺灣境內(nèi)居住者應(yīng)于次年度5月 1 日到5月 31 日以結(jié)算申報方式辦理當年度所得稅申報及繳納所得稅。居住者于辦理結(jié)算申報時,應(yīng)將其配偶及受扶養(yǎng)親屬之所得合并申報。計算應(yīng)稅所得時,居住者可將免稅額及扣除額自應(yīng)稅所得中減除。

免稅額

自2019年起,納稅義務(wù)人本人、配偶及合于規(guī)定扶養(yǎng)親屬之免稅額為每人新臺幣(以下同) 88,000元。但納稅義務(wù)人本人、配偶及受扶養(yǎng)直系尊親屬年滿70歲者,免稅額增加50%,而為132,000元。

扣除額

納稅義務(wù)人可以就標準扣除額或列舉扣除額擇一減除外,并減除特別扣除額。

非居住者之課稅方式

在臺灣境內(nèi)無住所,而于一課稅年度內(nèi)在臺灣境內(nèi)居留合計未滿183天者,系為非居住者。非居住者系以就源扣繳方式履行納稅義務(wù)。就源扣繳即不能享有免稅額及扣除額等優(yōu)惠,而系就其給付額予以扣繳,目前扣繳稅率依所得類別一般為20%;至非居住者如有非屬扣繳范圍之所得,則應(yīng)依規(guī)定稅率申報納稅。薪資按給付額扣取18%,如全月薪資給付總額在行政院核定每月基本工資1.5倍以下者,按給付額扣取6%。

非居住者之外籍人員依照其居留天數(shù)分別說明課稅方式如下:

1.境內(nèi)居留未超過90天者

若外籍人員于一個課稅年度內(nèi)在臺灣境內(nèi)居留天數(shù)累計不超過90天者,其自臺灣境外雇主所取得之勞務(wù)報酬,不視為臺灣來源所得。但若取自臺灣境內(nèi)雇主所支付之報酬,則需依照規(guī)定扣繳稅率( 18%或6%)就源扣繳,不需辦理結(jié)算申報,亦不適用免稅額及扣除額。

- 境內(nèi)居留超過90天而未滿183天者

若外籍人員于一個課稅年度內(nèi)在臺灣境內(nèi)居留天數(shù)累計超過90天而未滿183天者,非屬臺灣之居住者,而有臺灣來源所得者,除簽訂租稅協(xié)議且符合協(xié)議規(guī)范者外,其應(yīng)納稅額,視為臺灣來源所得,分別就源扣繳。

外籍人員在臺灣境內(nèi)提供勞務(wù)而自臺灣境外雇主取得之勞務(wù)報酬,屬臺灣來源所得,應(yīng)按規(guī)定稅率(18%或6%;不得享受免稅額及扣除額)申報納稅。外籍人員自臺灣境內(nèi)雇主所取得之勞務(wù)報酬(薪資),如雇主已于支付時依法扣繳18%或6%所得稅,則可無須辦理結(jié)算申報。

最低稅負制

臺灣境內(nèi)居住之個人,享有所得稅法或其他法令所規(guī)定之租稅減免或獎勵,或其基本所得額超過新臺幣670萬元者,則須依最低稅負制(即「所得基本稅額條例」)計算其所得基本稅額。2019年起所得基本稅額計算如下:

所得基本稅額 =(綜合所得稅凈額 + 海外所得 + 受益人非要保人之保險給付 + 私募基金受益憑證之交易所得 + 非現(xiàn)金捐贈扣除額 + 其他經(jīng)財政部公告應(yīng)計入項目 – 670萬)X 20% 若計算之所得基本稅額超過其原本之應(yīng)納稅額減除依其他法律規(guī)定之投資抵減稅額后之余額時,則該申報戶需繳納前述計算之所得基本稅額。

員工認股權(quán)課稅問題

1.取得境內(nèi)公司發(fā)行之員工認股權(quán)

公司依證券交易法或公司法規(guī)定發(fā)行員工認股權(quán)憑證,個人依公司所定之認股辦法行使認股權(quán)者,執(zhí)行權(quán)利日標的股票之時價超過認股價格之差額部分,屬員工之其他所得,應(yīng)計入執(zhí)行年度之所得額,依法課征所得稅。

- 取得海外公司發(fā)行之員工認股權(quán)

外國公司發(fā)行予派駐在臺灣境內(nèi)提供勞務(wù)之員工,及其在臺灣境內(nèi)之子公司、分公司或辦事處員工之認股權(quán)憑證,執(zhí)行權(quán)利日標的股票之時價超過認股價格之差額部分,屬員工之其他所得,應(yīng)依下列公式計算所得額,于認股權(quán)執(zhí)行年度,依法課征所得稅:

其他所得 =(執(zhí)行權(quán)利日標的股票之時價-認購價格)X (取得認股權(quán)日至得請求履約之始日之在臺居留天數(shù) /取得認股權(quán)日至得請求履約之始日之總天數(shù)) 上述公式僅適用于外籍人員,臺灣員工應(yīng)申報執(zhí)行權(quán)利日標的股票之時價超過認股價格之全部差額。若員工于取得認股權(quán)日至得請求履約之始日之期間內(nèi),未在臺灣境內(nèi)提供勞務(wù),則無臺灣境內(nèi)來源所得問題。

來源于香港公司的分紅收入則是以臺灣省的海外所得來申報。

臺灣省對境外外所得的課稅制度

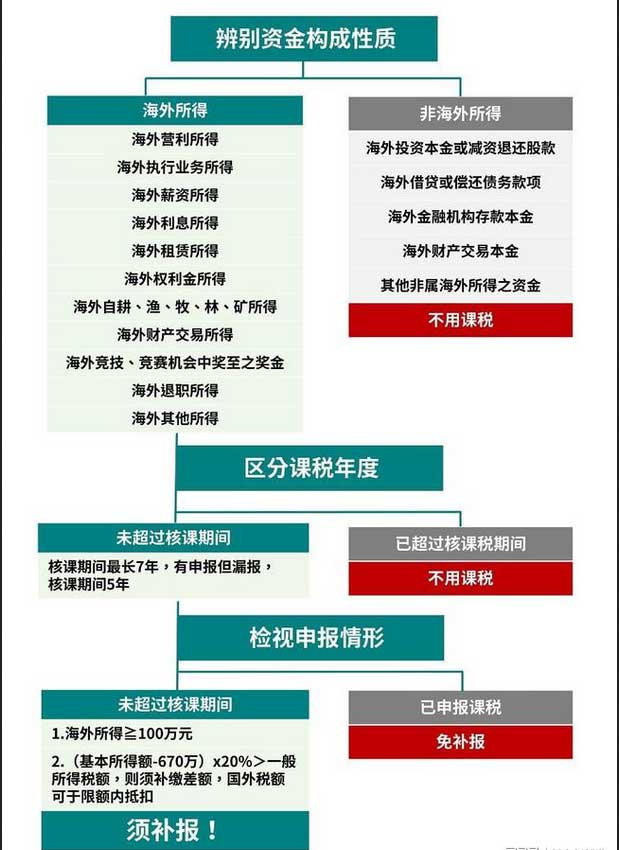

在臺灣地區(qū)內(nèi)有住所并為常住人口,或在臺灣地區(qū)內(nèi)無住所,但于一個課稅年度內(nèi)在臺灣地區(qū)居留合計滿183天者,滿足以上條件之一的人群均需將海外所得納入基本所得額。 如下圖所示三個步驟明白匯回的海外資金是否課稅:

個人海外所得報稅特別要注意的事:

1.申報海外所得額的課稅起征點?

海外所得額的申報以“戶”為計算單位

*申報戶全年海外所得總額<100萬元,無需計入,不需申報;

*申報戶全年海外所得總額≧100萬元,海外所得額將全額計入基本所得額;

2.海外所得額的應(yīng)納稅額是多少?

個人海外所得在100萬元以上,應(yīng)再加計其他應(yīng)計入基本所得額之項目,包括:受益人與要保人不同之人壽保險及年金保險給付,私募基金之受益憑證之交易所得,非現(xiàn)金捐贈金額及綜合所得稅凈額后,計算基本所得額。

*基本所得額<670萬元,則無須繳納基本稅額。

*基本所得額≧670萬元,就超出部分繳納20%的最低稅負所得稅,即

最低稅負=(基本所得額-670萬元扣除額)×20%的稅率